来源:源达配资平台查查网

投资要点

资讯要闻

1. 5月12日,商务部发布中美日内瓦经贸会谈联合声明。中美双方在2025年5月10日至11日的日内瓦高层会谈中达成了阶段性协议,承诺于5月14日前采取关税调整和反制措施暂停等举措,并建立后续磋商机制。根据协议,美国暂停对华24%的关税(保留10%),并取消此前部分行政令的加征关税;中国同步暂停对美24%的关税(保留10%),取消其他加征关税。美方对中方加征的关税由此前的 145%(20%芬太尼+34%对等关税+50% +41%)变为现在的 30%(20%芬太尼+10%对等关税)。

2. 5月13日,美国劳工部公布4月CPI数据,未季调CPI年率2.3%,创2021年2月新低,低于预期的2.4%;季调后CPI月率0.2%,同样不及预期的0.3%。4月,美国未季调核心CPI年率为2.8%,符合市场预期,保持在2021年3月以来最低水平;月率为0.2%,低于市场预期的0.3%。

3. 5月14日,央行发布数据显示,前4个月人民币贷款增加10.06万亿元。4月末,广义货币(M2)余额325.17万亿元,同比增长8%。狭义货币(M1)余额109.14万亿元,同比增长1.5%。流通中货币(M0)余额13.14万亿元,同比增长12%。前四个月净投放现金3193亿元。

市场概览

本周国内证券市场主要指数表现分化,其中创业板指涨幅最大为1.4%。申万一级行业中,美容护理行业涨幅最大为3.1%。

5月12日,商务部发布中美日内瓦经贸会谈联合声明。谈判结果释放了缓和信号,短期内可能推动美股、大宗商品市场情绪回升。对我国而言,出口行业受益显著,但美国保留 10% 关税且科技壁垒未消,半导体、AI 等领域仍存限制。农业和能源短期回暖,但长期面临竞争与供应链重构压力。

此次协议是中美贸易博弈的阶段性缓和,但远非终点。其积极意义在于为双方提供了“止损”空间,并重启对话渠道;然而,结构性矛盾和政治不确定性仍可能引发反复。未来仍需观察美方是否落实关税调整承诺,磋商机制能否有效处理分歧以及全球经济能否借此摆脱“滞胀”阴影。

投资建议

1)建议关注2024年年报及2025年一季报业绩表现较好的行业:非银金融、电子、家用电器、汽车、农林牧渔。2)建议关注政策驱动及产业趋势下的新质生产力投资机会:人工智能、低空经济、人形机器人、航空航天、深海科技等。3)关注扩大内需带来的相关行业投资机会:食品饮料、家电、汽车等。4)关注受益于大规模化债的相关行业投资机会:业务To G的公司、基建产业链。5)关注央国企市值管理的投资机会。6)看好黄金的中长期投资机会。

风险提示

政策变化超预期风险、经济环境变化超预期风险、市场短期波动风险。

一、资讯要闻及点评

中美日内瓦经贸会谈联合声明5月12日,商务部发布中美日内瓦经贸会谈联合声明指出,双方承诺将于2025年5月14日前采取以下举措:美国将(一)修改2025年4月2日第14257号行政令中规定的对中国商品(包括香港特别行政区和澳门特别行政区商品)加征的从价关税,其中,24%的关税在初始的90天内暂停实施,同时保留按该行政令的规定对这些商品加征剩余10%的关税;(二)取消根据2025年4月8日第14259号行政令和2025年4月9日第14266号行政令对这些商品的加征关税。中国将(一)相应修改税委会公告2025年第4号规定的对美国商品加征的从价关税,其中,24%的关税在初始的90天内暂停实施,同时保留对这些商品加征剩余10%的关税,并取消根据税委会公告2025年第5号和第6号对这些商品的加征关税;(二)采取必要措施,暂停或取消自2025年4月2日起针对美国的非关税反制措施。

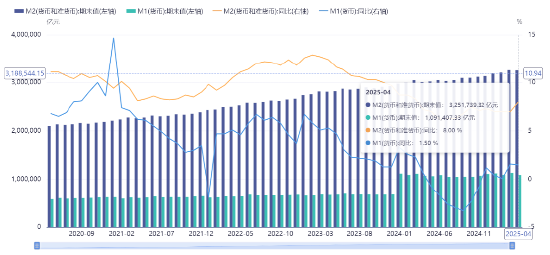

前4个月中国人民币贷款增加10.06万亿元,4月末M2同比增长8%央行5月14日发布数据显示,前4个月人民币贷款增加10.06万亿元。4月末,广义货币(M2)余额325.17万亿元,同比增长8%。狭义货币(M1)余额109.14万亿元,同比增长1.5%。流通中货币(M0)余额13.14万亿元,同比增长12%。前四个月净投放现金3193亿元。

图1:4月金融数据情况

资料来源:中国人民银行,源达信息证券研究所

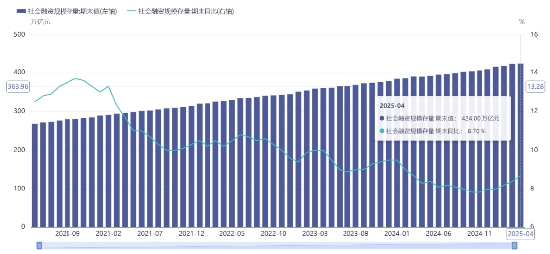

前4个月中国社融增量为16.34万亿元,比上年同期多3.61万亿元央行5月14日发布报告称,初步统计,2025年前四个月社会融资规模增量累计为16.34万亿元,比上年同期多3.61万亿元。其中,对实体经济发放的人民币贷款增加9.78万亿元,同比多增3397亿元;对实体经济发放的外币贷款折合人民币减少1098亿元,同比多减2311亿元;委托贷款增加53亿元,同比多增959亿元;信托贷款增加454亿元,同比少增1672亿元;未贴现的银行承兑汇票增加2506亿元,同比多增1494亿元;企业债券净融资7591亿元,同比少4095亿元;政府债券净融资4.85万亿元,同比多3.58万亿元;非金融企业境内股票融资1353亿元,同比多404亿元。

2025年4月末社会融资规模存量为424.0万亿元,同比增长8.7%。其中,对实体经济发放的人民币贷款余额为262.27万亿元,同比增长7.1%;对实体经济发放的外币贷款折合人民币余额为1.18万亿元,同比下降33.9%;委托贷款余额为11.24万亿元,同比增长0.5%;信托贷款余额为4.35万亿元,同比增长5.6%;未贴现的银行承兑汇票余额为2.39万亿元,同比下降7.6%;企业债券余额为32.8万亿元,同比增长3.2%;政府债券余额为85.93万亿元,同比增长20.9%;非金融企业境内股票余额为11.86万亿元,同比增长2.9%。

从结构看,4月末对实体经济发放的人民币贷款余额占同期社会融资规模存量的61.9%,同比低0.9个百分点;对实体经济发放的外币贷款折合人民币余额占比0.3%,同比低0.2个百分点;委托贷款余额占比2.7%,同比低0.2个百分点;信托贷款余额占比1%,同比低0.1个百分点;未贴现的银行承兑汇票余额占比0.6%,同比低0.1个百分点;企业债券余额占比7.7%,同比低0.4个百分点;政府债券余额占比20.3%,同比高2.1个百分点;非金融企业境内股票余额占比2.8%,同比低0.2个百分点。

图2:4月社融存量数据情况

资料来源:中国人民银行,源达信息证券研究所

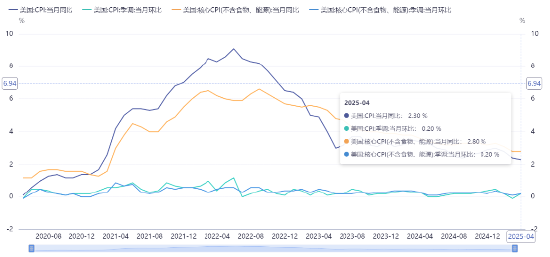

美国4月未季调核心CPI年率2.8%,符合市场预期5月13日,美国劳工部公布4月CPI数据,未季调CPI年率2.3%,创2021年2月新低,低于预期的2.4%;季调后CPI月率0.2%,同样不及预期的0.3%。4月,美国未季调核心CPI年率为2.8%,符合市场预期,保持在2021年3月以来最低水平;月率为0.2%,低于市场预期的0.3%。

图3:美国CPI情况

资料来源:美国劳工部,源达信息证券研究所

二、周观点

5月12日中美日内瓦经贸会谈联合声明点评1)根据最新谈判结果,中美双方在2025年5月10日至11日的日内瓦高层会谈中达成了阶段性协议,承诺于5月14日前采取关税调整和反制措施暂停等举措,并建立后续磋商机制。根据协议,美国暂停对华24%的关税(保留10%),并取消此前部分行政令的加征关税;中国同步暂停对美24%的关税(保留10%),取消其他加征关税。美方对中方加征的关税由此前的 145%(20%芬太尼+34%对等关税+50% +41%)变为现在的 30%(20%芬太尼+10%对等关税) 。这一调整短期内将缓解双方企业的成本压力,同时有助于恢复双边贸易信心和供应链稳定。

2)谈判结果释放了缓和信号,短期内可能推动美股、大宗商品市场情绪回升。对我国而言,出口行业受益显著,但美国保留 10% 关税且科技壁垒未消,半导体、AI 等领域仍存限制。农业和能源短期回暖,但长期面临竞争与供应链重构压力。政策反复风险及科技博弈加剧,需警惕 90 天观察期后可能的变数。此外,全球供应链中断风险的降低,对依赖中美贸易的第三方国家(如东南亚制造业国家)亦是利好。

3)此次协议是中美贸易博弈的阶段性缓和,但远非终点。其积极意义在于为双方提供了“止损”空间,并重启对话渠道;然而,结构性矛盾和政治不确定性仍可能引发反复。未来仍需观察美方是否落实关税调整承诺,磋商机制能否有效处理分歧以及全球经济能否借此摆脱“滞胀”阴影。

三、市场概览

1.主要指数表现

本周国内证券市场主要指数表现分化,上证指数、深证成指、创业板指、沪深300、上证50、中证500、中证1000、科创50、科创100指数过去一周涨跌幅分别为0.8%、0.5%、1.4%、1.1%、1.2%、-0.1%、-0.2%、-1.1%、-1.3%。

表1:主要指数涨跌幅

|

代码 |

名称 |

周涨跌幅 |

月涨跌幅 |

年初至今涨跌幅 |

PE TTM |

五年估值百分位配资平台查查网 |

|

000001.SH |

上证指数 |

0.8% |

2.7% |

0.5% |

15 |

82.1% |

|

399001.SZ |

深证成指 |

0.5% |

2.8% |

-2.3% |

25 |

38.4% |

|

399006.SZ |

创业板指 |

1.4% |

4.7% |

-4.8% |

31 |

24.2% |

|

000300.SH |

沪深300 |

1.1% |

3.1% |

-1.2% |

13 |

59.4% |

|

000016.SH |

上证50 |

1.2% |

3.2% |

1.2% |

11 |

72.6% |

|

000905.SH |

中证500 |

-0.1% |

1.5% |

-0.2% |

29 |

86.6% |

|

000852.SH |

中证1000 |

-0.2% |

2.0% |

1.9% |

39 |

76.2% |

|

000688.SH |

科创50 |

-1.1% |

-1.7% |

0.6% |

141 |

99.3% |

|

000698.SH |

科创100 |

-1.3% |

-2.1% |

6.9% |

223 |

53.1% |

资料来源:Wind,源达信息证券研究所

2.申万一级行业涨跌幅

申万一级行业中,本周涨跌幅前五的行业为美容护理、非银金融、汽车、交通运输、基础化工,涨幅分别为3.1%、2.5%、2.4%、2.1%、1.8%。

图4:申万一级行业涨跌幅情况

资料来源:Wind,源达信息证券研究所

3.两市交易额

图5:两市成交额情况

资料来源:Wind,源达信息证券研究所

4.本周热点板块涨跌幅

图6:本周热点板块涨跌幅

资料来源:Wind,源达信息证券研究所

四、投资建议

1)建议关注2024年年报及2025年一季报业绩表现较好的行业:非银金融、电子、家用电器、汽车、农林牧渔。

2)发展新质生产力是当前政策对于国内经济方向的重要指引,流动性宽松背景下,科创类公司有望超额收益,建议关注政策驱动及产业趋势下的新兴产业:人工智能、低空经济、人形机器人、航空航天、深海科技等。

3)美国大选落定,特朗普胜选或导致外需对于我国经济基本面的支撑削弱,后续政策发力提振内需可能会节奏更快、力度更大。以提振消费为重点扩大国内有效需求,居民消费能力有望释放,建议关注:食品饮料、家电、汽车等。

4)化债举措将缓解地方政府的流动性压力,提高其发展经济的能力和积极性,促进市场信心恢复和风险偏好回升,建议关注:业务To G的公司、基建产业链。

5)随着国企改革、央企市值管理考核等政策的推进,央国企的盈利增速有望改善提升,部分破净央企或有估值修复空间,建议关注:低估值高股息央国企。

6)在当前地缘政治紧张局势不断、特朗普重返白宫引发的全球贸易紧张关系加剧,以及全球经济不确定性增加的背景下,黄金作为避险资产的中长期需求有望持续增长。建议关注:黄金的中长期投资机会。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘万里 SF014配资平台查查网

美港通证券提示:文章来自网络,不代表本站观点。